银行外汇牌价

银行外汇价格是多少?

银行外汇价格是指各外汇指定银行根据中国人民银行公布的人民币对美元交易基准汇率,计算当日人民币对美元、欧元、日元、港元及各种可自由兑换货币的中间价格。外汇指定银行可以在中国人民银行规定的汇率波动范围内,制定各上市货币的外汇买入价格、外汇销售价格、现金买入价格和现金销售价格。这些上市价格是银行的外汇价格。

银行外汇价格内容

外汇品牌价格:又称汇率,是指一国货币兑换成另一国货币时的比价或比率;或者另一国货币的价格。

买卖价格:两者都是从银行的角度出发,针对报价中的前一种货币,即银行买卖前一种货币的价格。

现金购买价格:指银行购买外币现金,客户出售外币现金的价格。

现汇购买价格:指银行购买外币现汇,客户出售外币现汇的价格。

现汇:指通过转账的形式将外汇汇入或从国外携入的外汇票据进入银行个人账户。

现钞:指外币现金或以外币现金存入银行的款项。

中间价:不是个人,是指银行通过外管局的基准价制定本行牌价的标准,一般是本行现汇买入价和卖出价的平均值。

银行外汇价格表分析

银行外汇价格表中的现金购买价格/现金购买价格/现金销售价格/现金销售价格是以银行为主体的表达方式。现金外汇是指可以自由兑换的汇票、支票和其他外币票据。现金是一种特定的、真实的外国纸币和硬币。

- 现汇买入价(汇买价):银行外汇买入价。

- 现金购买价格(现金购买价格):银行购买外币现金的价格。

- 现汇出价(汇出价):银行出售外汇的价格。

- 现金销售价格(现金销售价格):银行以外币现金销售价格。

- 中间价(基准价):中国人民银行授权外汇交易中心公布的外汇价格。

个人外汇买卖业务多本着钞变钞、汇变汇的原则。现钞不能随意兑换成现汇,需要支付一定的钞变汇手续费。

?此外,现金购买价格往往与现金购买价格不同,因为银行需要根据面额和布局对现金进行分类、储存和运输,或在不同网点之间进行调整和运输。成本远高于购买现金后的会计处理,也有收到假钞的风险。因此,现金购买价格低于外汇购买价格。

有些银行只销售价格只有一个(即一些钞票的销售价格和汇款价格),因为银行在销售时是现金汇款,客户可以支付一定的汇款费用,然后以现金的形式取出,所以只有一个销售价格。

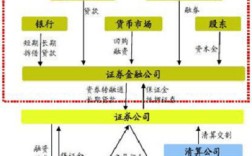

形成银行外汇价格的机制

银行外汇价格的形成与银行间外汇市场汇率浮动区间管理、银行结算销售汇率制度安排和银行结算销售汇率周转头寸管理密切相关,这些环节是人民币汇率制度安排的关键内容。自1994年以来,中国一直在实施基于市场供求、单一、管理的浮动汇率制度。该系统体现在银行外汇价格形成过程中:美元、日元等主要货币的平均加权价格,反映了基于市场供求;加权平均交易价格作为中国唯一的基准汇率,反映了单一属性;央行为了平衡外汇供求,保持基本稳定,往往需要进入市场干预,因此人民币汇率管理;银行间外汇市场与客户与银行之间的汇率有一定的波动范围,表明汇率不完全固定,但存在一定的浮动。

客户在外汇指定银行处理外汇结算和销售业务,使银行外汇头寸增加或减少,如果商业银行总行外汇头寸超过外汇局批准的外汇周转头寸限额,商业银行进入外汇交易中心销售(多余的外汇)或购买(短缺的外汇),交易中心匹配各种交易。由于商业银行的交易数量受结算和销售外汇周转头寸限额的限制,市场上的交易数量与交易货币不匹配,导致不同货币交易的供需失衡。由于交易数量受到严格限制,价格(这里指汇率)不能充分调整供需,近五年人民币兑美元汇率基本保持不变,中国国际收支多年呈现双顺差模式,必须由中央银行进入市场干预,与其他市场成员进行对手交易,以实现稳定价格的清算。央行对当日银行间外汇市场的四种外汇交易,美元、欧元和其他外汇交易价格。

商业银行实施外汇价格管理存在的问题

目前,由于国际市场汇率波动和银行间竞争等因素,国内商业银行在处理外汇结算和销售业务时,将突破当前定价水平和议价金额的规定。

首先,非美元结算和售汇价格往往与公布的品牌价格大不相同,实行一天多价而不是外汇局要求的一天一价。原因是品牌价格是由上述交易日的加权平均价格确定的,这可能与当天的实际汇率水平不同。根据银行间外汇交易中心的规定,日元和港元可以在央行公布的中间价上下波动1%,欧元可以上下波动10%,银行持有这些货币的敞口风险显著增加。为防止汇率隔夜波动的风险,银行在为客户办理非美元结算和售汇业务时,将首先通过总行在国际外汇市场进行美元和非美元的外汇交易,然后用品牌价格上的美元和人民币汇率计算非美元和人民币之间的结算和售汇交易汇率。交易套算汇率必然与日初品牌价格不同,由于国际外汇市场价格不断变化,自然无法实现一天一价。

其次,随着银行间竞争的加剧,商业银行和客户的结算和销售汇率议价限额早已低于外汇法律法规中的100万美元。目前,结算和销售外汇业务已成为商业银行和政策银行扩大的中间业务品种,为了赢得客户,结算和销售汇率折扣起点金额下降,部分银行单一折扣起点已降至50万美元,客户结算和销售汇总达到累计折扣金额,第二年结算和销售外汇无论金额大小都可以享受一定的折扣。此外,差额折扣的范围越来越大,一些大型银行的大型外汇销售价格接近中间价格,外汇结算价格甚至超过中间价格。

实际操作不符合制度规定,也对银行结售汇业务和央行外汇调控管理产生了负面影响。

首先,非美元货币的交易价格不同于品牌价格,这很容易引起客户的误解和不满。从客户的角度来看,由于银行已经公布了每日的外汇价格,它应该遵否则就没有必要公布。

第二,降低了银行柜台业务的处理效率。由于大多数银行都实行集中资本管理,进入国际外汇市场的交易权限都在总行。这样,从分支机构或分支机构到分支机构,总行进入外汇市场进行交易,然后进入分支机构,然后通过分支机构向分支机构或分支机构报价,大大延长了单一业务的处理速度,增加了客户的等待时间。

第三,外汇结算销售业务的实施汇率与品牌价格不一致,优惠起点金额降低,增加了外汇管理部门监管银行是否实施央行汇率波动的难度。

形成外汇品牌价格的改进方向

从表面上看,银行外汇价格实施中存在的问题是由于当前管理体系缺乏灵活性和国内外汇交易市场价格发现功能有限造成的。从深层次上看,人民币汇率形成机制难以满足经济金融形势发展的需要。根据规定,人民币汇率制度的安排应该是基于市场供求的管理浮动型,但实际上,它已经成为钉住美元型。由于人民币兑美元汇率相对固定,国内货币政策取向难以保持真正的独立性,给现阶段调控当地经济过热和失衡带来了困难。从长远来看,人民币汇率形成机制将向以市场为主导的方向转变;在不久的将来,关键是在不造成市场过度波动的情况下,为人民币汇率制度改革做好充分准备。银行外汇价格形成模式改革是一个重要环节,可以从以下两个方面入手。

一是大力发展外汇交易市场,充分实现市场价格发现功能。为了进一步使外汇市场价格发现功能基于市场供求,需要从几个方面进行改革,促进国内外汇交易市场的顺利发展,逐步扩大外汇周转头寸的浮动比例,向交易主体的意愿过渡;在美元、港元、日元、欧元、澳大利亚元、新加坡元、瑞士法郎等外汇品牌的基础上,吸引国际外汇交易市场的外汇交易转移到国内外汇交易市场,将外汇交易市场的时间延长到银行外汇结算和销售业务的截止日期;丰富外汇交易品种,增加外汇货币交易,逐步发展长期交易和下跌交易,引入做市商制度。

二是牌价管理应进一步下放权力,合理引导,贴近市场需求。逐步扩大银行在中间价的基础上独立定价的权限,充分调动银行资金管理的积极性,加强银行间报价竞争,允许银行公布的牌价实施时间段滚动报价,为客户提供更好的参苏外汇牌价管理,逐步让位于市场。监管的重点应该是业务体系的制定和秩序的维护。

参考文献

- ↑1.01.11.2舒力,王凯.观察和思考银行外汇价格的形成机制和改革方向.中国金融.2005年第9期页码:35-35

银行外汇牌价

银行外汇牌价发表于2022-06-08,由周林编辑,文章《银行外汇牌价》由admin于2022年06月08日发布于本网,共3160个字,共5625人围观,目录为外汇术语,如果您还要了解相关内容敬请点击下方标签,便可快捷查找与文章《银行外汇牌价》相关的内容。

版权声明:

文章:(银行外汇牌价),来源:,阅读原文。

银行外汇牌价若有[原创]标注,均为本站原创文章,任何内容仅供学习参考,未经允许不得转载,任何内容不得引用,文章若为转载文章,请注明作者来源,本站仅为分享知识,不参与商业活动,若有侵权请联系管理删除

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏